今回は、10年以上連続で増配を続けている米国企業で構成された

米国増配株式ETF「VIG」について、初心者の方にも分かりやすく解説していきます。

VIG(バンガード米国増配株式ETF)は、

安定した分配金の成長と比較的低いボラティリティが特徴で、

長期投資に非常に向いているETFとして高い人気があります。

2020年の新型コロナウイルスショックや

2008年のリーマン・ショックといった歴史的な暴落局面においても、

その安定性の高さを示してきました。

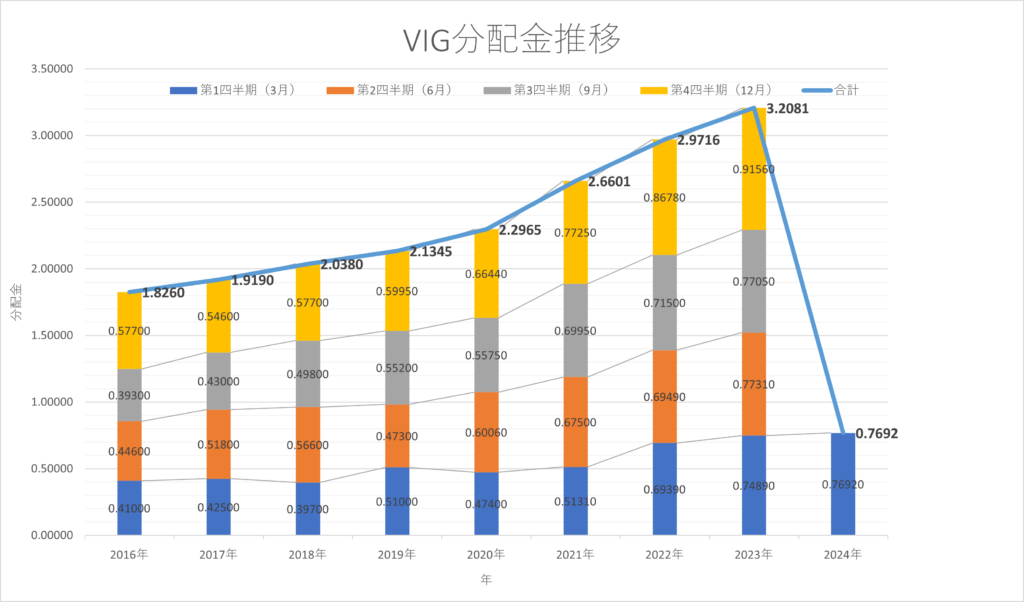

昨年1年間の分配金を一昨年と比較すると、

2.9716ドルから3.2081ドルへと約7.95%増額しており、

2016年から7年連続でVIGの分配金は右肩上がりで増加しています。

この記事では、

- VIGとはどんなETFなのか

- VIGの魅力と特徴

- なぜVIGは長期投資に向いているのか

について解説しています。

米国株が長期投資に向いている理由については、

別の記事で詳しく解説していますので、

そちらも併せて読んでいただけると嬉しいです。

VIGの概要(米国増配株式ETFとは?)

VIGは、

バンガード米国増配株式ETF(Vanguard Dividend Appreciation ETF)の略称です。

連動指数は、

2021年9月20日より

S&P US Dividend Growers Index(S&P 米国配当成長株指数)に変更されています。

VIGの基本スペックを把握することで、

「どんなETFなのか」を全体像として理解できます。

VIGの概要は以下のとおりです。

- 設定年:2006年4月27日

- 10年以上連続増配実績のある米国企業(REIT除く)で構成

- 修正時価総額加重平均方式

(1銘柄あたりの上限を4%に制限) - 純資産額:約850億ドル(2024年9月時点)

- 経費率:0.06%

(参考:VOO 0.03%、VYM 0.06%) - 直近の分配金利回り:1.84%(2024年9月時点)

- リバランス:年1回(3月)

VIGを運用しているバンガードは、

ブラックロック、ステート・ストリートと並ぶ

世界3大資産運用会社の1つであり、

中でも世界最大の資産運用会社として知られています。

VOO、VTI、VT、VYMといった人気ETFも

同じくバンガードが運用しています。いるETFであるなら、

安心して長期投資することができますね。

ちなみにVOO、VTI、VT、VYMもバンガードが運用をしています。

VIGの組み入れ銘柄について(連続増配企業)

次に、VIGを構成する代表的な銘柄を見ていきましょう。

どのような企業が組み入れられているかを見ることで、

VIGの「安定性の理由」が分かります。

VIGの組み入れ銘柄数は

340銘柄(2024年3月31日時点)です。

参考までに、

- 2021年7月:247銘柄

- 2022年11月:289銘柄

と、約2年8か月で93銘柄増加しています。

構成銘柄トップ15を見ると、

マイクロソフト(MSFT)が最大比率となり、

アップル(AAPL)やマスターカード(MA)といった

連続増配を続ける優良企業が新たに上位へ加わっています。

また、情報技術・ヘルスケア・金融が中心でありながら、

エネルギーセクターのエクソン・モービルが上位に含まれている点も特徴的です。

これは、

エネルギー価格の上昇や資源戦略への注目を

反映した結果だと考えられます。

| 銘柄名 | 銘柄コード (ティッカーシンボル) | 割合 | |

| 1 | マイクロソフト | MSFT | 4.02% |

| 2 | アップル | AAPL | 3.68% |

| 3 | ブロードコム | AVGO | 3.35% |

| 4 | JPモルガン・チェース・アンド・カンパニー | JPM | 3.34% |

| 5 | エクソン・モービル | XOM | 2.68% |

| 6 | ユナイテッドヘルスグループ | US | 2.64% |

| 7 | ビザ | V | 2.43% |

| 8 | マスターカード | MA | 2.30% |

| 9 | ホームデポ | HD | 2.03% |

| 10 | プロクター・アンド・ギャンブル | PG | 2.20% |

| 11 | ジョンソン・エンド・ジョンソン | JNJ | 2.19% |

| 12 | メルク・アンド | MRK | 1.93% |

| 13 | コストコ・ホールセール | COST | 1.87% |

| 14 | アッヴィ | ABBV | 1.85% |

| 15 | バンク・オブ・アメリカ | BAC | 1.50% |

| 銘柄名 | 銘柄コード (ティッカーシンボル) | 割合 | |

| 1 | ユナイテッドヘルスグループ | US | 4.06% |

| 2 | ジョンソン・エンド・ジョンソン | JNJ | 3.71% |

| 3 | マイクロソフト | MSFT | 3.48% |

| 4 | JPモルガン・チェース・アンド・カンパニー | JPM | 3.21% |

| 5 | プロクター・アンド・ギャンブル | PG | 2.85% |

| 6 | ビザ | V | 2.73% |

| 7 | ホームデポ | HD | 2.67% |

| 8 | マスターカード | MA | 2.42% |

| 9 | ペプシコ | PEP | 2.03% |

| 10 | コカ・コーラ | KO | 1.96% |

| 11 | コストコホールセール | COST | 1.89% |

| 12 | ブロードコム | AVGO | 1.76% |

| 13 | ウォルマート | WMT | 1.73% |

| 14 | シスコシステムズ | CSCO | 1.63% |

| 15 | マクドナルド | MCD | 1.59% |

| 銘柄名 | 銘柄コード (ティッカーシンボル) | 割合 | |

| 1 | マイクロソフト | MSFT | 4.27% |

| 2 | ジョンソン・エンド・ジョンソン | JNJ | 3.72% |

| 3 | JPモルガン・チェース・アンド・カンパニー | JPM | 3.59% |

| 4 | ウォルマート | WMT | 3.31% |

| 5 | ビザ | V | 3.29% |

| 6 | ユナイテッドヘルスグループ | UNH | 3.21% |

| 7 | ホームデポ | HD | 2.90% |

| 8 | プロクター・アンド・ギャンブル | PG | 2.88% |

| 9 | コムキャストクラス | CMCSA | 2.21% |

| 10 | オラクル | ORCL | 2.11% |

| 11 | コカ・コーラ | KO | 2.02% |

| 12 | ペプシコ | PEP | 1.78% |

| 13 | アボット・ラボラトリーズ | ABT | 1.76% |

| 14 | ナイキ | NKE | 1.75% |

| 15 | アクセンチュア | ACN | 1.72% |

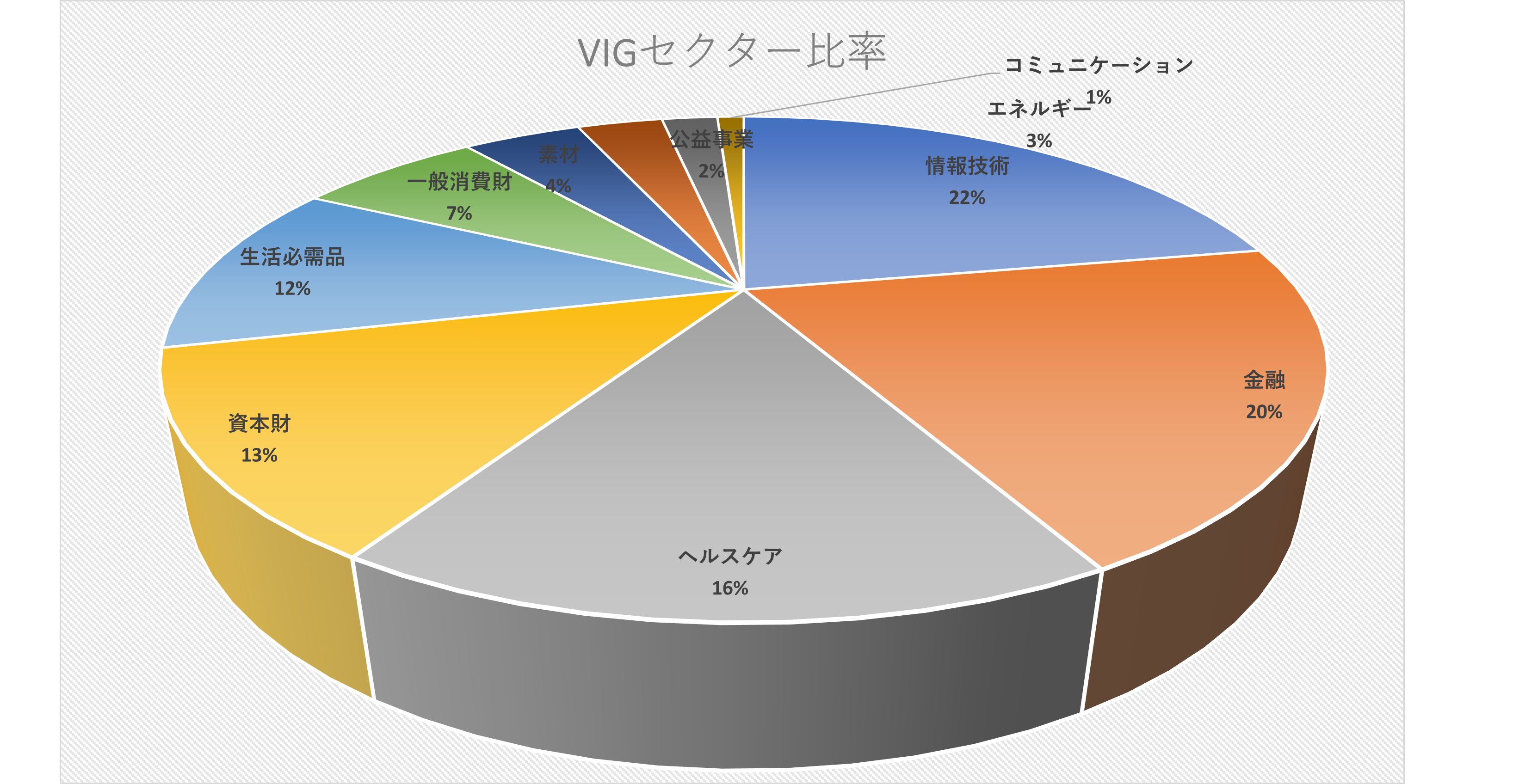

VIGのセクター比率について

セクター比率を見ることで、

VIGがどの分野に強みを持つETFなのかが分かります。

VIGのセクター比率(2024年3月31日時点)は以下のとおりです。

- 情報技術:22.10%

- 金融:20.20%

- ヘルスケア:16.30%

- 資本財:12.60%

- 生活必需品:11.40%

2年半前と比較すると、

情報技術と金融セクターの比率が上昇し、

一方で資本財セクターの割合は低下しています。

また、

不動産セクター(REIT)は含まれていない点も

VIGの特徴の1つです。

| セクター | 割合 | |

| 1 | 情報技術 (Information Technology) | 22.10% |

| 2 | 金融 (Financials) | 20.20% |

| 3 | ヘルスケア(Health Care) | 16.30% |

| 4 | 資本財 (Industrials) | 12.60% |

| 5 | 生活必需品 (Consumer Staples) | 11.40% |

| 6 | 一般消費材 (Consumer Discretionary) | 6.70% |

| 7 | 素材 (Materials) | 4.40% |

| 8 | エネルギー(Energy) | 3.20% |

| 9 | 公益事業 (Utilities) | 2.10% |

| 10 | コミュニケーション (Communication Services) | 1.00% |

| セクター | 割合 | |

| 1 | 資本財 (Industrials) | 21.90% |

| 2 | 一般消費材 (Consumer Discretionary) | 16.80% |

| 3 | ヘルスケア(Health Care) | 15.10% |

| 4 | 金融 (Financials) | 13.70% |

| 5 | 情報技術 (Information Technology) | 13.60% |

| 6 | 生活必需品 (Consumer Staples) | 10.00% |

| 7 | 公益事業 (Utilities) | 3.70% |

| 8 | 素材 (Materials) | 3.00% |

| 9 | コミュニケーション (Communication Services) | 2.20% |

VIGの分配金について(配当金・増配実績)

VIGの分配金がどのように成長してきたかを確認することで、

長期投資に向いている理由がより明確になります。

直近の分配金(配当金)利回りは

1.84%(2024年9月時点)です。

2024年3月の分配金は、

前年同期比で2.7%増加し、

一昨年比では10.8%増と大きく伸びています。

年間ベースでも

約7.95%の増配となっており、

VIGの分配金は着実な成長トレンドを描いています。

VIGの強さについて(下落局面・暴落時)

実際の暴落局面での値動きを比較することで、

VIGの「下落耐性」がどれほどのものかを確認できます。

VIGは、

2006年の設定以降、

長期的に右肩上がりの成長を続けています。

直近のトータルリターンは、

- 3年:16.33%

- 5年:15.99%

と、S&P500連動ETFのVOOにはやや劣るものの、

非常に安定したリターンを示しています。

VIGは増配銘柄で構成されていることから、

下落局面に強いと言われています。

VIGとVOOの下落率の比較検証

2020年のコロナショックでは、

- VIG:-32.99%

- VOO:-35.63%

2008年のリーマンショックでは、

- VIG:-42.66%

- S&P500:-52.20%

と、

VIGの下落率は常に市場平均よりも小さくなっています。

これは、

10年以上連続で増配を続けられる財務体質の強い企業で

構成されているためです。

VIGはどんな人に向いているETFか

VIGは、次のような方に特に向いている米国ETFです。

- 値動きの安定性を重視したい人

- 分配金を着実に増やしていきたい人

- 暴落時の下落幅をなるべく抑えたい人

- 長期投資でコツコツ資産形成したい人

一方で、短期間で大きな値上がりを狙いたい方には、

NASDAQ100やハイテク集中型ETFの方が向いている場合もあります。

売買は今の証券会社、

分析だけmoomoo証券という使い方もおすすめ(無料口座開設)

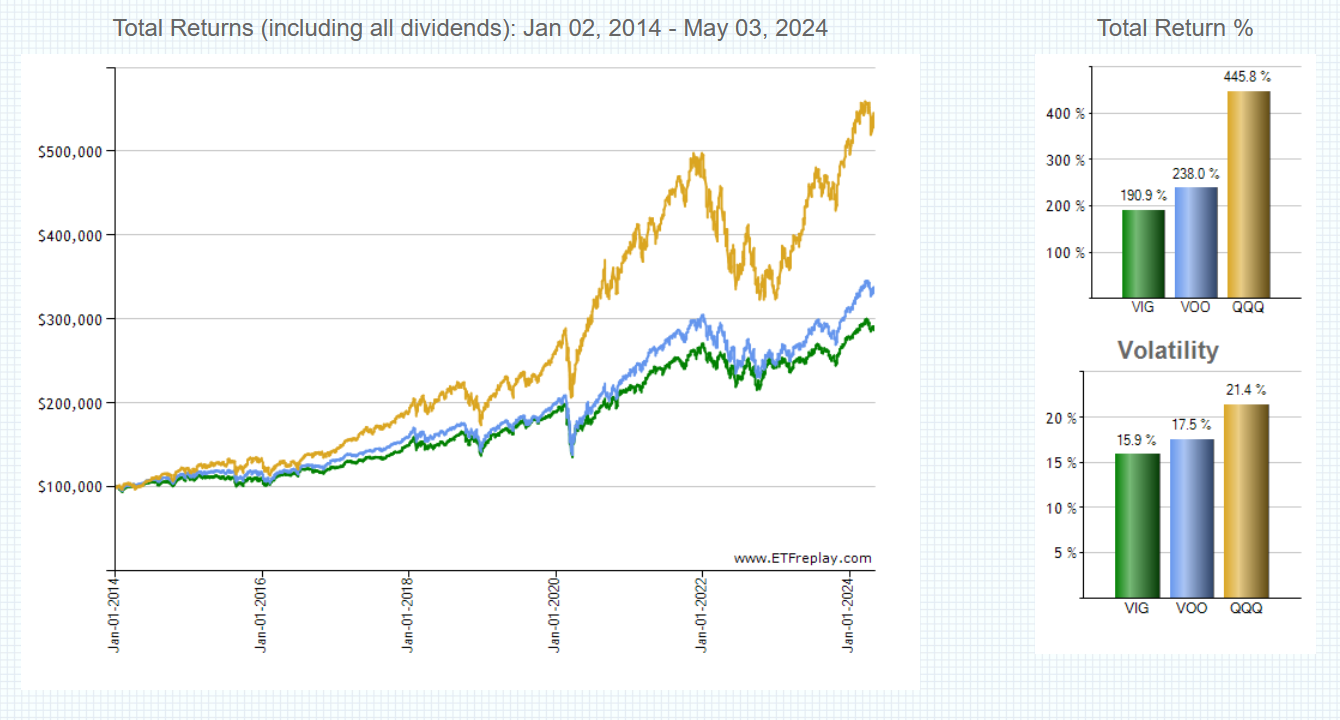

VIG・VOO・QQQのトータルリターンの比較検証

次に、VIG・VOO・QQQを長期視点で比較し、

リターンと安定性の違いを整理します。

2014年〜2024年の10年間では、

- QQQ:最も高いリターン

- VOO:中位

- VIG:最も低い

という結果ですが、

ボラティリティはVIGが最も低いという特徴があります。

※ より高いリターンを狙いたい方向けのETFとして、

米国ハイテク株に集中投資する

「iFreeNEXT FANG+インデックス」についても

別記事で詳しく解説しています。

米国ETF・米国株をもっと深く分析したい人におすすめの証券会社(分析重視)

VIGのような米国ETFに長期投資をする上で、

「どの証券会社を使うか」もパフォーマンスに影響する重要なポイントです。

米国株投資家の間で注目されているのが

moomoo証券です。

moomoo証券とは

moomoo証券は、

米国株・米国ETFの分析に特化した高機能ツールを無料で使える証券会社です。

特に、

- 米国株・ETFの詳細な財務データ

- 配当金・増配履歴のビジュアル表示

- 機関投資家の動向が分かるプロ向け分析ツール

- スマホアプリが使いやすく、スキマ時間でも分析可能

といった点が評価され、

長期投資・増配株投資との相性が非常に良いのが特徴です。

VIGのような増配ETF投資とmoomoo証券の相性が良い理由

VIGは「10年以上連続増配企業」で構成されたETFです。

そのため、投資判断では以下の情報が重要になります。

- 各構成銘柄の増配年数

- 配当性向・キャッシュフロー

- セクター別の構成比率の変化

- 過去の暴落局面での値動き

moomoo証券では、

こうした情報を1つの画面で直感的に確認できるため、

- VIGの中身を深く理解したい

- 将来、個別の米国増配株にも挑戦したい

- データを見ながら納得して長期投資をしたい

という方に特に向いています。

そのため、高機能な分析ツールを無料で使える証券会社です。

SBI証券・楽天証券を売買用、

moomoo証券を情報収集・分析用として併用することで、

より納得感のある長期投資が可能になります。

👉 米国株投資の分析力を高めたい方はこちら

まとめ|VIGは「安定」と「成長」を両立した長期投資向けETF

VIG(バンガード米国増配株式ETF)は、

10年以上連続で増配を続ける米国企業で構成された、 長期投資向けの米国増配株式ETFです。

短期間で大きな値上がりを狙うETFではありませんが、

- 分配金を着実に増やし続けている

- 暴落局面でも下落幅が比較的小さい

- ボラティリティが低く、精神的に保有しやすい

といった特徴があり、

長期で資産形成を行いたい投資家にとって非常に扱いやすいETFといえます。

S&P500に連動するVOOや、

ハイテク株中心のQQQ・FANG+と比較すると、

トータルリターンでは見劣りする場面もありますが、

その分値動きの安定性と継続的な分配金成長が期待できます。

「守りを重視した長期投資をしたい方」

「暴落時のストレスをできるだけ抑えたい方」には、

VIGは有力な選択肢の1つになるでしょう。

どのETFを選ぶかは、

ご自身の投資目的やリスク許容度によって異なりますが、

安定した増配を軸に資産形成を進めたい方にとって、 VIGは検討する価値の高い米国ETFだと考えています。

VIGは私のポートフォリオの主力銘柄の1つです。

※本記事は情報提供を目的としたものであり、

特定の金融商品の売買を推奨するものではありません。

投資に関する最終判断は、ご自身の責任で行ってください。

追加情報|指数変更について

VIGは2021年9月20日より、

連動指数が変更されています。

- 【変更前】NASDAQ US Dividend Achievers Select Index

- 【変更後】S&P US Dividend Growers Index

高利回り上位25%を除外することで、

連続増配かつ業績成長を重視した指数設計となっています。

今後のVIGの運用成績にも、

引き続き注目していきたいですね。

よくある質問(FAQ)

Q. VIGは初心者でも投資しやすいETFですか?

A. はい。VIGは10年以上連続増配を続ける財務体質の強い企業で構成されており、

値動きも比較的安定しているため、米国ETF初心者にも向いています。

Q. VIGは今から投資しても遅くないですか?

A. VIGは短期的な値上がりを狙うETFではなく、

10年以上連続で増配を続ける企業に分散投資する

「長期投資向け」のETFです。

そのため、タイミングを完璧に測るよりも、

長期目線で継続投資していくことが重要と考えられます。