皆さん、こんにちわ。

レイトンです。

今回は、成長企業が集まるナスダック100指数に連動する米国ETFの「QQQ」について詳しく解説していきます。

SNSで話題の『レバナス(iFreeレバレッジNASDAQ100)』は、ナスダック100指数の値動きを2倍で追随するETFとして人気を集めています。

しかし、QQQはレバレッジが掛かっていないため、より安定したリターンを得たい方や、長期的な資産形成を目指している方におすすめです。

QQQは、マイクロソフトやアップルといった、世界を代表するテクノロジー企業を中心に、安定した収益力を持つ企業に幅広く投資できる点が魅力です。

安定的な成長と、魅力的な配当を両立させたい方にとって、QQQは最適な選択肢と言えるでしょう。

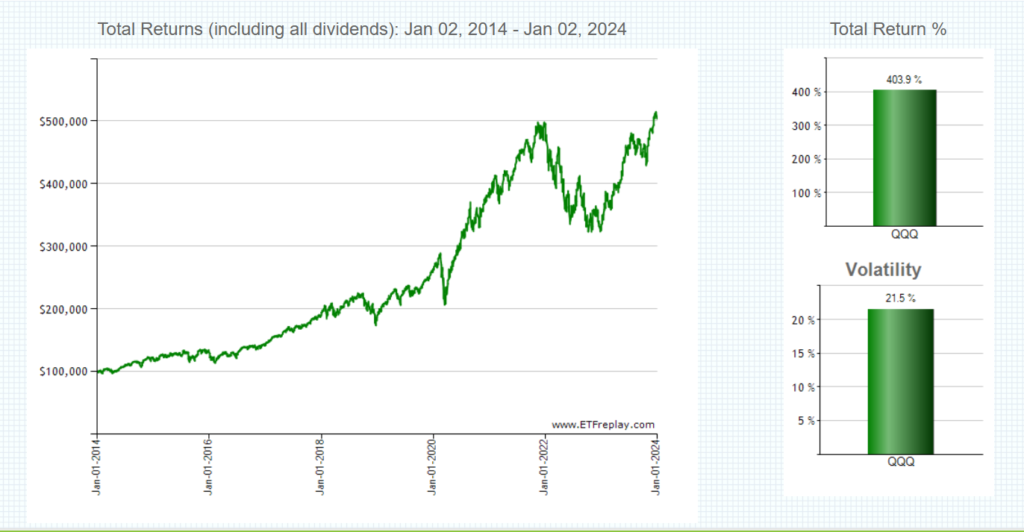

QQQの2014年1月~2024年1月までのトータルリターンは403.9%です。

この記事を読むことで次のことが分かります。

・QQQとはどんなETFなのか

・QQQの魅力について

・なぜQQQは長期投資に向いているのか

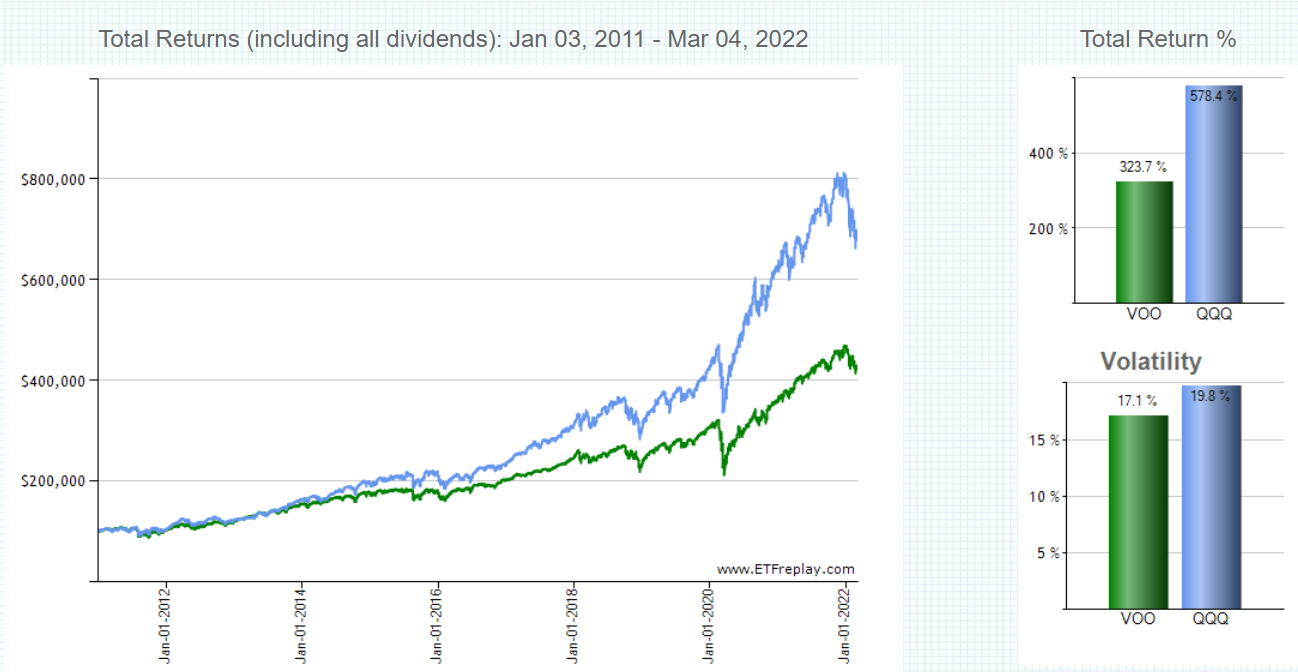

S&P500は右肩上がりに上昇し続けているので、S&P500に連動しているETFのVOOを購入しても長期投資として間違いないないですが、QQQはVOO以上に上昇の期待ができるかもしれません。

QQQとVOOの3年(2021年~2024年)と5年(2019年~2024年)のトータルリターンを比較すると、

・3年トータルリターン QQQ 59.3%、VOO 55.9%

・5年トータルリターン QQQ 223%、VOO 138.8%

VOOのトータルリターンも素晴らしいですが、それ以上にQQQのトータルリターンが優れています。

QQQの概要

QQQの正式名称は、インベスコQQQトラスト・シリーズ1(Invesco QQQ Trust Series 1)です。

QQQの概要は下記のとおりです。

- 設定年は1999年3月10日

- NASADAQに上場している時価総額が最大規模の金融企業を除く上位100社で構成されている

- 時価総額加重平均方式(時価総額の大きい企業の値動きに左右されやすい特徴があります。)

- 純資産額は約2,851億ドル(2024年9月3日時点)

- 経費率は0.20%(参考までに同じバンガードのVOOの経費率は0.03%、VYMは0.06%です)VOOやVIGに比べると少し高いですが、それでもトータルリターンから見れば許容範囲の経費率ではないでしょうか。

- 直近の分配金(配当金)利回りは0.64%(2024年9月時点)

QQQはどちらかと言うと、分配金を貰うのではなく、株価上昇に伴うリターンを狙っていくETFになりますので、あまり分配金は気にしなくても良いかもしれません。

(参考までに2024年9月時点の同じバンガードのVOOの配当利回りは1.38%、VIGは1.84%です)

- リバランス(銘柄入れ替え)は原則年1回(12月)

ちなみにQQQはの運用会社インベスコとは、インベスコ・パワーシェアーズ・キャピタル・マネジメント・エルエルシーという名の会社で、バンガードのように上場投資信託(ETF)を取り扱っている資産運用会社です。

ちなみにNASADAQ総合指数に上場している銘柄は3,000以上になるので、時価総額の上位100社(金融を除く)は選び抜かれた銘柄になりますね。

組み入れ銘柄について

QQQの組み入れ銘柄数は101銘柄です。(2024年9月13日時点)

構成銘柄の上位5銘柄は、アップル(AAPL)が8.93%と最も高く、続いてマイクロソフト(MSFT)8.38%、エヌビディア(NVID)7.67%、ブロードコム(AVGO)5.25%、アマゾン(AMZN)5.08%と、情報技術セクターと一般消費財セクターの銘柄が上位を占めています。

トップ10は、アップル(AAPL)やマイクロソフト(MSFT)、エヌビディア(NVDA)、ブロードコム(AVGO)の情報技術、メタ(META)やアルファベット(GOOGL・GOOG)のコミュニケーション、アマゾン(AMZN)やテスラ(TSLA)の一般消費財、コストコ・ホールセール(COST)の生活必需品セクターに分かれています。

トップ10の銘柄(GOOGLとGOOGは分けて算出)で全体の50.5%を占めています。

| 銘柄名 | 銘柄コード (ティッカーシンボル) | 割合 | |

| 1 | アップル | AAPL | 9.16% |

| 2 | マイクロソフト | MSFT | 8.09% |

| 3 | エヌビディア | NVDA | 7.66% |

| 4 | ブロードコム | AVGO | 5.09% |

| 5 | アマゾン | AMZN | 4.85% |

| 6 | メタプラットフォーム | META | 4.74% |

| 7 | テスラ | TSLA | 2.70% |

| 8 | コストコ・ホールセール | COST | 2.67% |

| 銘柄名 | 銘柄コード (ティッカーシンボル) | 割合 | |

| 1 | アップル | AAPL | 12.59% |

| 2 | マイクロソフト | MSFT | 10.43% |

| 3 | アマゾン | AMZN | 6.58% |

| 4 | メタプラットフォーム | META | 4.82% |

| 5 | テスラ | TSLA | 3.83% |

| 6 | アルファベット | GOOG | 3.82% |

| 7 | エヌビディア | NVDA | 3.62% |

| 8 | アルファベット | GOOGL | 3.61% |

ちなみにアルファベットは2014年にクラスC株のGOOGと、クラスA株式のGOOGLに分割したため、上場している銘柄が2種類あります。

2銘柄の違いは、クラスC株のGOOG株には議決権がなく、クラスA株のGOOGL株には議決権があります。GOOGL株が一般的にGOOG株よりも少し株価が高い理由になっている。

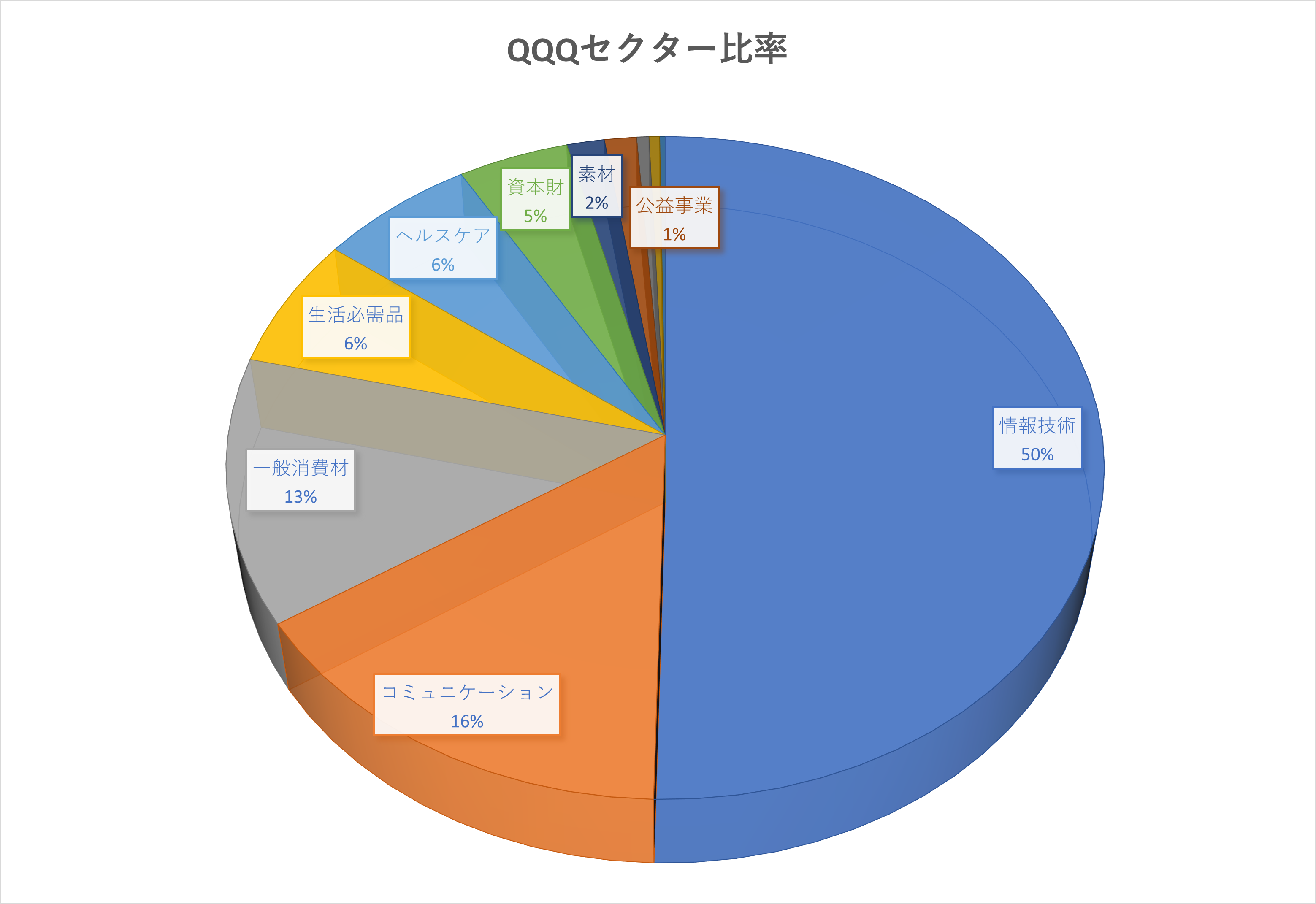

セクター比率について

QQQのセクター比率は下記のとおりです。(2024年9月13日時点)

「セクター比率を見ると、情報技術(Information Technology)が50.38%と圧倒的な割合を占め、コミュニケーションサービス(Communication Services)、一般消費材(Consumer Discretionary)がこれに続きます。

この3セクターだけで全体の78.79%を占めており、QQQが「ハイテク銘柄」と呼ばれる所以がよくわかります。

2022年1月時点で、QQQに組み込まれていなかった素材、金融、エネルギー、不動産といったセクターも、ごくわずかな割合ではありますが、2024年9月時点では組み込まれています。

具体的には、素材 (Materials)1.52%(1銘柄)、金融 (Financials)0.50%(1銘柄)、エネルギー (Energy)0.43%(2銘柄)、不動産 (Real Estate)0.22%(1銘柄)を占めています。

| 銘柄名 | 割合 | |

| 1 | 情報技術 (Information Technology) | 50.38% |

| 2 | コミュニケーション (Communication Services) | 15.45% |

| 3 | 一般消費材 (Consumer Discretionary) | 12.96% |

| 4 | 生活必需品 (Consumer Staples) | 6.43% |

| 5 | ヘルスケア (Health Care) | 6.32% |

| 6 | 資本財 (Industrials) | 4.49% |

| 7 | 素材 (Materials) | 1.52% |

| 8 | 公益事業 (Utilities) | 1.30% |

| 9 | 金融 (Financials) | 0.50% |

| 10 | エネルギー(Energy) | 0.43% |

| 11 | 不動産 (Real Estate) | 0.22% |

| 銘柄名 | 割合 | |

| 1 | 情報技術 (Information Technology) | 50.86% |

| 2 | コミュニケーション (Communication Services) | 18.64% |

| 3 | 一般消費材 (Consumer Discretionary) | 15.40% |

| 4 | 生活必需品 (Consumer Staples) | 5.50% |

| 5 | ヘルスケア (Health Care) | 5.47% |

| 6 | 資本財 (Industrials) | 3.10% |

| 7 | 公益事業 (Utilities) | 1.04% |

「先日ご紹介したVIGでは、資本財、一般消費財、ヘルスケアがセクター比率の上位3つを占めていましたが、QQQでは、一般消費財が12.96%と比較的高い割合を占める一方で、資本財とヘルスケアの比率は10%を下回っています。

さらに、金融セクターについても、VIGと比較してQQQでは約0.5%低い割合となっています。

このように、両ETFのセクター構成に大きな違いが見られることから、VIGとQQQを併せて保有することで、ポートフォリオの多様化を図り、リスク分散効果が期待できるかもしれません。」

VIGについては、別の記事に書いているので、そちらも併せて読んでいただけると嬉しいです。

QQQの強さについて

QQQは、設定年の1999年3月10日の始値44.34から2021年11月22日の直近高値408.66まで右肩上がりの上昇を続けており、約900%上昇してます。

特に2020年3月のコロナ下落の安値164.93から2021年11月の高値408.66までは約2.5倍の急上昇を遂げています。

しかし注目すべきは、設定後の2000年3月に付けた高値120.00を超えたのが、2016年12月の高値121.11なので、約16年間QQQは高値を超えられず値動きが横ばいということでした。

今のQQQでは考えられない値動きですね。

今の右肩上がりの上昇を見ている方は、果たして15年間横ばいでもホールドし続けることができる人はどれくらいいるでしょうか。

QQQのセクター比率を見ると、構成銘柄トップのアップル(AAPL)やマイクロソフト(MSFT)が含まれている情報技術 (Information Technology)やメタ(META)やアルファベット(GOOGL・GOOG)が含まれているコミュニケーション (Communication Services)のセクター割合が多いので、今後もハイテク銘柄の成長が続く限り、QQQも右肩上がりに上昇し続けることが予想されます。

QQQとVOOの比較について

QQQとVOOのトータルリターンを比較してみました。

2011年1月~2022年3月のまでの11年間の分配金(配当金)を含めたQQQとVOOのトータルリターンの比較です。やはりQQQのトータルリターンは素晴らしいですね。

米国株投資を始めたいけど、どの証券会社を選べば良いか悩んでいる方へ

米国株を始めるなら、楽天証券とSBI証券がおすすめです。

特に、SBI証券は、米国ETFの定期買付サービスが充実しており、初心者の方でも簡単に投資を始めることができます。

SBI証券を選ぶべき5つの理由

- 米国ETFの定期買付が簡単: 好きな日に、好きな金額で、自動的に米国ETFを購入できます。

- 手数料が安い: 特定の条件を満たせば、米国ETFの取引手数料が無料になる場合があります。

- ポイントが貯まる: SBI証券のポイントで、投資信託や商品券などに交換できます。

- 豊富な情報提供: 投資に関する情報やツールが充実しており、初心者の方でも安心して投資を始められます。

- 口座開設が簡単: スマホやパソコンから簡単に口座開設手続きをすることができます。

まだSBI証券の口座をお持ちでない方へ

以下のバナーからSBI証券の公式サイトにアクセスし、口座開設の手続きを進めてみましょう。

米国株投資は、老後の資産形成や資産運用の一つの手段として注目されています。

この機会に、SBI証券で米国株投資を始めてみませんか?

投資は自己責任で行ってください。 投資に関する最終決定は、ご自身で行うようにしてください。

まとめ

いかがでしたでしょうか。

QQQはわたしもポートフォリオに入れているETFの1つです。

QQQは、アップル、マイクロソフト、アマゾンなどのMAMAAをはじめ、エヌビディアやテスラといった成長性の高い企業を多数含むETFです。

これらの企業が牽引するAI、半導体、電気自動車といった分野は、今後も高い成長が期待されており、QQQへの投資は、将来の技術革新に参画する絶好の機会と言えるでしょう。

直近10年間(2014年1月~2024年1月)のトータルリターンでは、QQQはS&P500に連動するVOOを約200%上回っており、その高い成長力を実証しています。

ただし、ハイテク株は市場全体の変動を受けやすく、個別企業の業績悪化によるリスクも伴うため、長期的な視点で投資することが重要です。

QQQは、成長性の高い企業に集中投資したい方や、アクティブな投資スタイルを好む方におすすめです。

ただし、リスク許容度が低い方や安定的な配当収入を求める方には、よりバランスの取れたETFを選ぶことをおすすめします。