米国株にはどんな税金が掛かるのでしょうか。

そもそも日本株にも税金が掛かっていますが、

皆さんは株式に掛かる税金ってご存知でしょうか。

この記事を読むことで、次のことがわかります。

- 日本株に係る税金について

- 米国株に係る税金について

- 米国株と日本株の税金の違いについて

日本株に掛かる税金について

まず日本株についてですが、

株式を売却して得る「売却益(キャピタルゲイン)」と

株式保有を保有して得る「配当金・分配金による配当益(インカムゲイン)」の

2つが挙げられます。

1つ目は株式を売却して得る「売却益(キャピタルゲイン)」です。

日本株を売却して得た「売却益(キャピタルゲイン)」は、

20.315%(所得税及び復興特別所得税15.315%+住民税5%)が課税されます。

つまり、税額=利益(売却価格-取得費用-手数料等)×20.315%となります。

次に株式保有を保有して得る「配当金・分配金による配当益(インカムゲイン)」です。

配当金を受け取る際には、配当金の20.315%が源泉所得税として差し引かれます。

なお、上場株式の配当金には3種類の受け取り方法があります。

1 総合課税:配当受け取り時に源泉徴収税額が差し引かれますので、

年間を通して支払った源泉徴収税額と最終的に納付すべき税額との間に差が生じる場合は、

翌年に確定申告をして精算します。

総合課税を選択して確定申告をすると、配当控除の適用が受けられます。

2 申告不要:次の5つについては、

源泉徴収のみで納税関係を終了して、確定申告を不要とすることが可能です。

- 非上場株式等からの少額配当(法人から受け取る

1銘柄1回の金額が5万円以下の配当等) - 上場株式等に係る配当(金額の上限なし)

- 特定株式投資信託の収益分配金(金額の上限なし)

- 公募株式投資信託の収益分配金(金額の上限なし)

- 特定投資法人の投資口(金額の上限なし)

3 申告分離課税:上場株式等の配当等(発行済株式総数の3%以上を保有する

大口株主を除く)に

係る配当所得については、選択により総合課税のほかに、申告分離課税を選択することができます。

原則として総合課税を選択する人が多いと思いますが、

総合課税以外にもそれぞれ選択することは可能です。

米国株に掛かる税金について

米国株は、米国と日本の両方で税金が掛かる場合があります。

特に配当益に関しては、約30%の二重課税が発生しますので、

確定申告で外国税控除を行い、多少取り戻すこともできますので、

確定申告を行っていない方は是非行うようにしましょう。

1つ目は、米国株を売却して得た「売却益(キャピタルゲイン)」は米国内では非課税のため、

日本株同様に日本国内で20.315%(所得税及び復興特別所得税15.315%+住民税5%)が課税されます。

2つ目は、米国株の保有で得られる「配当金・分配金による配当益(インカムゲイン)」は、

日本国内20.315%(所得税及び復興特別所得税15.315%+住民税5%)にプラスして、

米国内でも10%が課税されるため、合わせて約30%の「二重課税」が発生します。

二重課税については、確定申告において「外国税額控除」をおこなうことで回避することが可能です。

具体的には、米国によって課税された10%の税金を、所得税から一定額控除することができます。

ただし、外国税額控除には限度額があり、

米国によって課税された10%の全額が控除されるという分けではありません。

外国税額控除について

外国税額控除を受けられる人には、

日本に居住しており、下記の条件に当てはまる人です。

- 外国株式、外国ETF、外国投資信託等で配当所得を得た人

- 外国で不動産所得や売買益を得た人

- 日本の企業が海外で得た所得

外国税額控除は日本に居住している個人、または法人が利用できる制度であり、

源泉徴収などによって外国で納税を済ませている場合に対象となります。

外国税額控除は、その年において外国の法令により所得税に相当する租税(以下「外国所得税」といいます。)を納付することとなる場合には、次の算式(1)で計算した金額(以下「所得税の控除限度額」といいます。)を限度として、その外国所得税額をその年分の所得税額から差し引くことができます。

(1) 所得税の控除限度額=その年分の所得税額×(その年分の調整国外所得金額/その年分の所得総額)

また、その外国所得税額が所得税の控除限度額を超える場合には、次の算式(2)で計算した金額(以下「復興特別所得税の控除限度額」といいます。)を限度として、その超える金額をその年分の復興特別所得税額から差し引くことができます。

(2) 復興特別所得税の控除限度額=その年分の復興特別所得税額×(その年分の調整国外所得金額/その年分の所得総額)

国税庁ホームページ

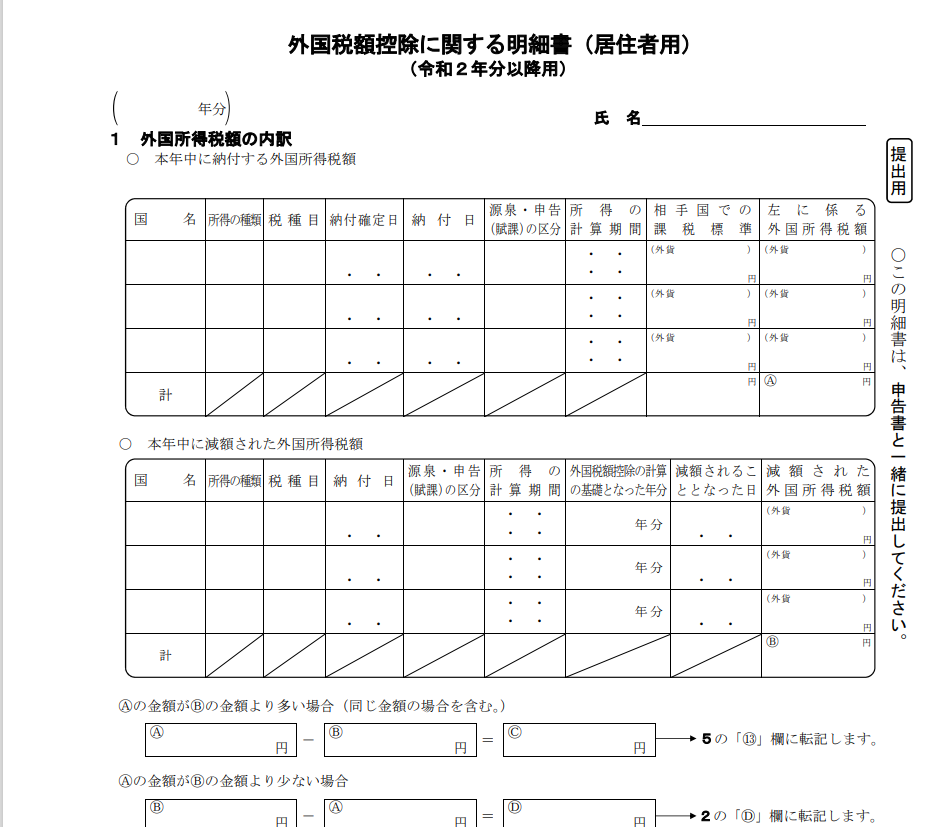

それでは実際に外国税額控除はどのように行えばよろしいのでしょうか。これは毎年の確定申告時に「外国税額控除に関する明細書」を記載する必要があります。

特定口座年間取引報告書を見れば、10分程で簡単に作成をすることができますので、米国株で配当所得を得ている人は、外国税額控除を行ってみてはいかがでしょうか。

米国ETF・米国株をもっと深く分析したい人におすすめの証券会社

米国株を買うなら moomoo証券という選択肢もおすすめ

米国株に長期投資をする上で、

「どの証券会社を使うか」もパフォーマンスに影響する重要なポイントです。

最近、米国株投資家の間で注目を集めているのが

moomoo証券です。

moomoo証券とは

moomoo証券は、

米国株・米国株の分析に特化した高機能ツールを無料で使える証券会社です。

特に、

- 米国株の詳細な財務データ

- 配当金・増配履歴のビジュアル表示

- 機関投資家の動向が分かるプロ向け分析ツール

といった点が評価され、

長期投資との相性が非常に良いのが特徴です。

米国株とmoomoo証券の相性が良い理由

米国株の投資判断では、以下の情報が重要になります。

- 各構成銘柄

- セクター別の構成比率の変化

- 過去の暴落局面での値動き

moomoo証券では、

こうした情報を1つの画面で直感的に確認できるため、

- QQQの中身を深く理解したい

- 将来、個別の米国増配株にも挑戦したい

- データを見ながら納得して長期投資をしたい

という方に特に向いています。

moomoo証券のメリットまとめ

- 米国株の分析ツールが完全無料

- 配当金・増配履歴がグラフで分かりやすい

- 機関投資家レベルの情報を初心者でも確認できる

- スマホアプリが使いやすく、スキマ時間でも分析可能

- 米国株投資の情報収集用口座としても優秀

すでに

楽天証券やSBI証券で取引している方でも、

「分析専用口座」として併用する価値がある証券会社です。

これから米国株・米国ETF投資を始める方へ

米国株に長期投資するなら、

- SBI証券・楽天証券 → 実際の売買用

- moomoo証券 → 情報収集・分析用

という使い分けも非常におすすめです。

👉 米国株投資の分析力を高めたい方はこちら

moomoo証券の公式サイトはこちら(無料口座開設)

まとめ

米国株に投資をして配当所得を得ている人は、

日本国内の20.315%にプラスして、

米国内でも10%の課税がされている二重課税状態になっております。

少額ですが、確定申告時に外国税額控除を行うことによって、

二重課税分を取り戻すことができます。

知っているのと知らないので差が生まれます。

少しの時間と手間で行えることですので、

今まで行っていなかった人は、

来年の確定申告から外国税額控除を行ってみてはいかがでしょうか。

また、株式や投資信託の損失は3年間繰り越して、

各年分の「株式等譲渡所得」から控除することが可能ですので、

損失が出た人については、確定申告をして翌年度に繰り越しを行いましょう。